A quoi sert ce fichier Excel de suivi de patrimoine ?

Grâce à ce fichier, vous allez pouvoir :

- Suivre tous vos avoirs financiers (immobilier, bourse, épargne, crypto monnaie, art, etc.)

- Suivre vos dettes (crédit immobilier, crédit à la consommation, etc.)

- Suivre vos portefeuilles boursiers en temps réel (PEA, Compte titres, ETFs, Actions, Fonds de placement, etc.)

- Comparer votre portefeuille aux performances passées d'ETFs de référence (ETF S&P 500 et ETF World)

- Suivre l'évolution de vos actifs/passifs

- Suivre l'évolution du patrimoine dans le temps (grâce à un script automatique fourni avec le fichier)

C'est beaucoup plus qu'un simple fichier Excel, c'est un véritable outil de suivi et d'optimisation de patrimoine en temps réel et en ligne.

Comment utiliser le fichier Excel ?

C'est très simple, il suffit de suivre ces étapes. Pour commencer, ouvrez le fichier de suivi de patrimoine en cliquant ici ➚.

Cliquez sur le bouton “Créer une copie” afin de créer votre propre version personnelle liée à votre compte Google (Précision : il faut que vous ayez une adresse mail @gmail.com).

Bon à savoir : vous pouvez télécharger le fichier et l'ouvrir avec Excel, mais vous n'aurez pas accès à l'intégralité des fonctionnalités.

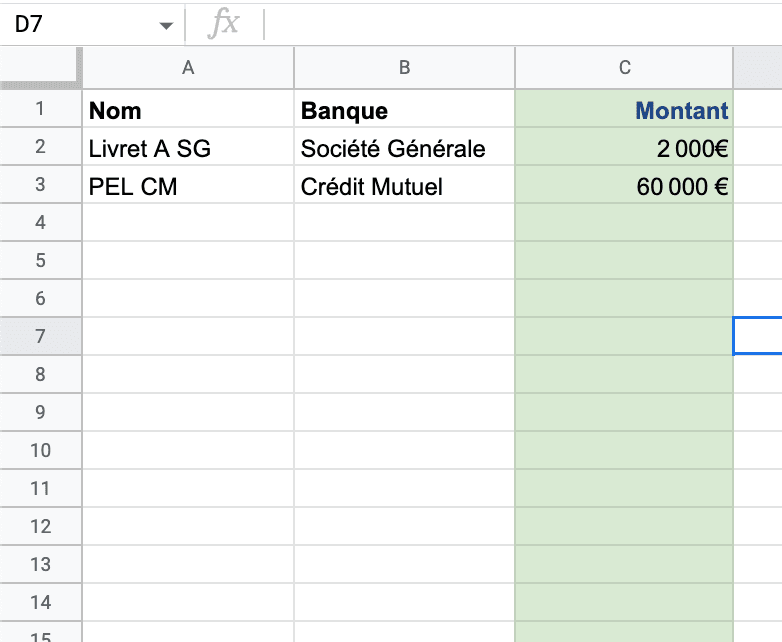

Maintenant que vous avez votre fichier, la première chose à faire est de vous rendre sur chacun des onglets soulignés en vert comme ceux illustrés ci-dessous :

Pour une meilleure organisation et plus de lisibilité, chaque onglet représente une thématique d'épargne.

Dans chaque onglet, vous pouvez ajouter ou modifier des lignes à votre guise. Les colonnes avec les valeurs utilisées pour consolider les calculs dans l'onglet “Mon Patrimoine” sont indiquées en font vert. C'est juste une indication, vous pouvez remplir ces cases à votre guise.

Exemple pour l'onglet “Epargne”:

Une fois que vous l'avez rempli, vous pouvez retourner sur l'onglet principal “Mon Patrimoine” pour avoir un tableau de bord de vos avoirs financiers.

Comprendre le tableau de bord de patrimoine

Le tableau de bord vous présente les informations principales et consolidées de votre patrimoine.

- Le patrimoine brut : c'est le total de tous vos avoirs financiers y compris l'immobilier à leur valeur à date. Pour ce qui est de l'immobilier, il prend en compte le total de la valeur estimée de vos biens (colonne “Valeur estimée aujourd’hui” de l’onglet “Immobilier”).

- Le patrimoine net : il s'agit de ce que vous possédez réellement. Il se calcule en soustrayant les dettes (les crédits) de votre patrimoine brut.

- Le passif (dettes) : il s'agit de toutes vos dettes, c'est-à-dire des montants que vous devez encore à la banque ou à des tiers. C'est le total du “capital restant dû” de chacun de vos crédits (voir onglet “Dettes”).

- Liquidités disponibles : il s'agit du total de vos avoirs qui sont disponibles rapidement (c'est-à-dire que vous pouvez les récupérer avec un délai maximum d'un jour). C'est le total de vos comptes épargnes, vos placements en bourse ou encore des crypto-monnaies.

- Montant de chaque catégorie de placement : et bien sûr vous retrouvez le total de chacune des catégories de placement repris des différents onglets matérialisant chaque placement.

- Règle des 4% : cet indicateur calcule 4% de votre patrimoine net. Il correspond à ce que vous pourriez retirer chaque année des vos placements pour vivre si vous arrêtiez de travailler aujourd'hui (vous preniez votre retraite). Si vous pouvez vivre correctement selon vos critères avec cette somme alors cela veut dire que vous pouvez “en théorie” arrêter de travailler.

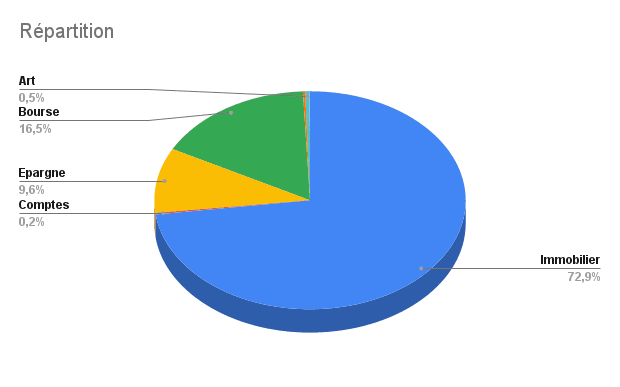

Le tableau de bord présente également des graphiques de suivi.

Le premier graphique présente la répartition de vos placements. Il est important de s’assurer d’une bonne diversification de placements. Ce graphique permet de visualiser cela.

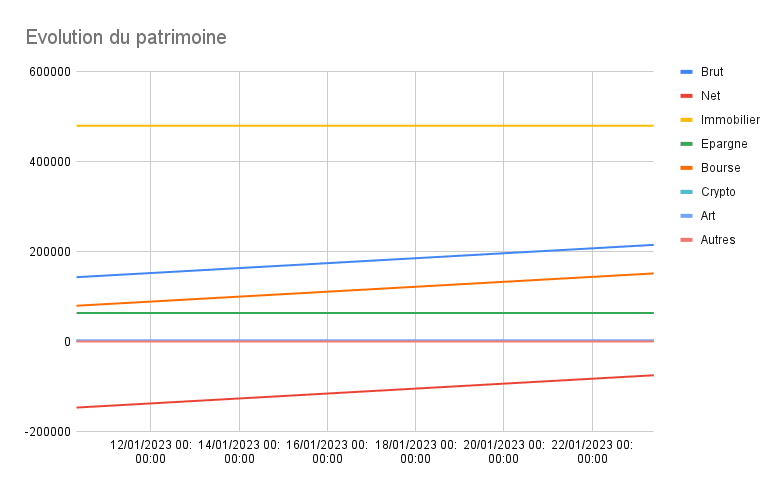

Un deuxième graphique vous présente l’évolution de votre patrimoine dans le temps. On vous explique son fonctionnement dans la section suivante.

Comment est calculée l'évolution de mon patrimoine ?

Le graphique d'évolution de votre patrimoine vous semble vide sur l'onglet principal “Mon Patrimoine” ?

C'est normal, il va falloir être un peu patient. L'historique se calcule automatiquement via un script lié au fichier. Il copie quotidiennement (le matin) les valeurs de vos comptes dans l'onglet “Historique”. Vous n'avez donc pas à y penser. Vous avez juste à mettre à jour les comptes de temps en temps à votre rythme (une fois par mois par exemple).

Pour consulter le script en question (mode expert), il faut se rendre dans le menu “Extensions” puis “Apps script”.

Le script s'exécutera tous les jours pour alimenter l'onglet “Historique”. Vous pouvez aussi exécuter la fonction storeValue() à la main pour tester que tout fonctionne bien.

Si vous souhaitez ajouter des maintenant un historique connu de vos comptes, vous pouvez le faire directement dans l’onglet “Historique”. Vous indiquez la date et le montant de chaque placement sur chaque ligne. Cela vous permettra d'initier la courbe d'évolution plus rapidement et de l'avoir pour des dates passées.

L’ajout automatique viendra ajouter de nouvelles lignes aux vôtres.

Suivi de portefeuille boursier (actions, ETF, etc.)

Ce fichier va plus loin qu’un simple agrégateur de comptes, sa force réside dans sa capacité à vous permettre de suivre en quasi temps réel la valeur de vos portefeuilles boursiers.

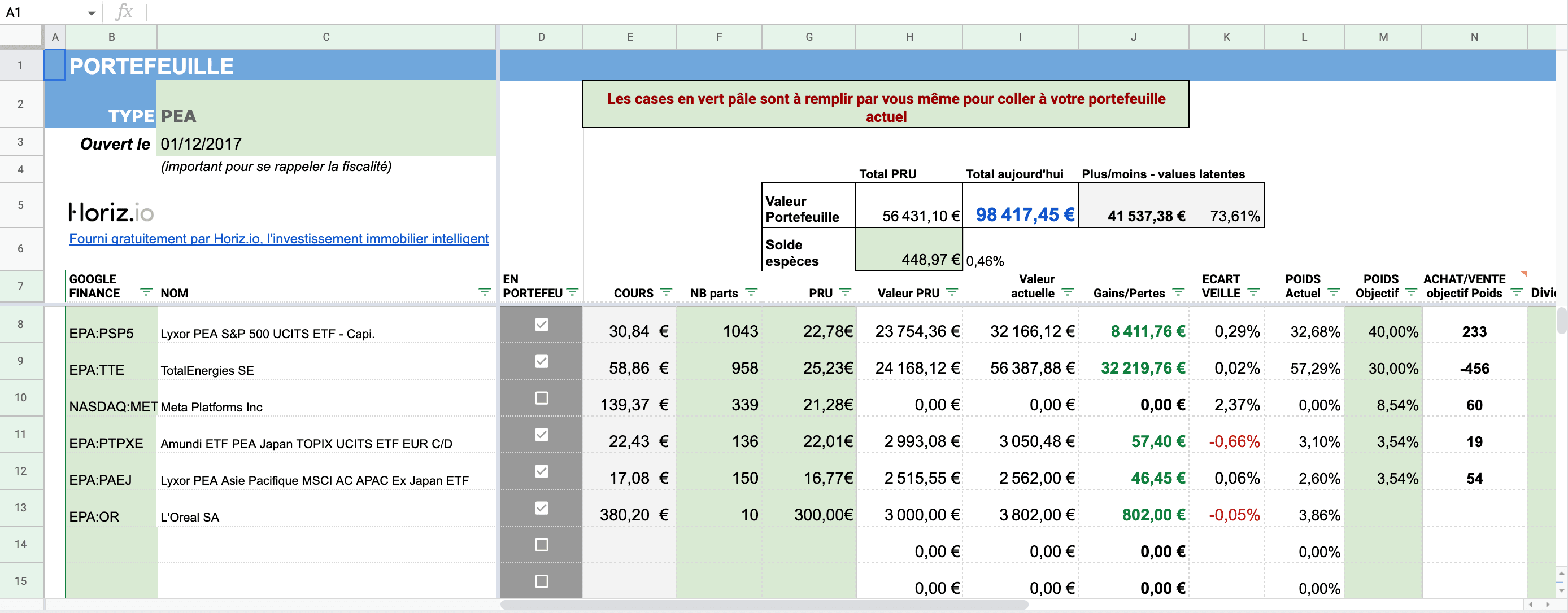

Si vous souhaitez utiliser cette fonctionnalité, ouvrez l’onglet “Portefeuille boursier”.

Pour l'utiliser, rien de plus simple. Ouvrez votre compte sur le site de votre banque ou de l’organisme tiers qui gère votre compte.

Il faudra indiquer les cellules dont le fond est de couleur vert pâle.

Commencez par indiquer les éléments suivants dans le fichier :

- Le type de compte (PEA, etc.) en haut à gauche.

- La date d’ouverture du compte. Cette information est utile pour estimer les éventuels gains fiscaux en fonction du placement.

- Le solde disponible en espèces de votre compte (cellule H6). C’est une information que vous retrouvez sur le site de votre banque (pour les PEA, Compte titres, etc.).

Ensuite pour chacune des actions que vous détenez, il faudra indiquer les informations suivantes :

- Le code de l’action (symbole, colonne B). Si vous n’avez pas ce code ou ne savez pas le retrouver vous pouvez le chercher directement sur https://www.google.com/finance/. Il faut bien entrer le code sous la forme “marché:code action”. Par exemple pour l’action l’Oréal c’est “EPA:OR”.

- Le nombre de parts détenus (colonne F). C’est le nombre d’actions que vous possédez.

- Le prix de revient unitaire (PRU, colonne G).

- L’objectif de poids que doit avoir l’action dans le portefeuille (colonne M). Cette colonne permet d’indiquer quelle est la proportion que doit avoir cette action dans le portefeuille en fonction de votre stratégie de placement. Si vous ne savez pas, ce n’est pas grave, indiquez des valeurs au hasard (le total doit faire 100% cependant).

- Vous pouvez également indiquer si une ligne est toujours en portefeuille ou non en cochant/décochant la case dans la “colonne D”. Cela permet éventuellement de garder un historique des actions vendues.

À chaque modification (achat ou vente) d’actions, il faudra mettre à jour le PRU (si opération sur une action existante) ou ajouter/supprimer des lignes si nécessaire (si action nouvelle ou vente totale d’une action).

Pour gérer plusieurs portefeuilles, il suffit de dupliquer l’onglet, le nommer en fonction de votre compte et d’y ajouter vos lignes d’actions de la même manière.

À quoi ça sert d’indiquer le poids de chaque action ?

Lorsque l’on se constitue un portefeuille, une bonne façon de faire est de se fixer une stratégie de répartition du montant à placer entre différentes actions, ETFs ou fonds. L’idée étant de diversifier intelligemment.

On place donc un certain montant sur une action, un autre sur une autre et ainsi de suite en respectant les proportions choisies.

Au départ c’est plutôt simple; mais une fois placées, les valeurs des actions vont évoluer à des vitesses différentes. Le nouveau poids en temps réel est indiqué dans la colonne “Poids Actuel”.

Lorsque le poids réel s’écarte trop de l’objectif, il est conseillé de rééquilibrer le portefeuille qui aura dévié des objectifs initiaux. Sur des investissements en trackers type ETF c’est une opération que l’on fait 1 fois par an environ.

C’est là que l'indicateur “ACHAT/VENTE objectif Poids” (colonne N) entre en jeu. Une fois la colonne “objectif de poids” indiquée, celle-ci va vous indiquer le nombre d’actions qu’il faut acheter (si positif) ou vendre (si négatif) de chaque ligne pour retrouver l’objectif de répartition.

Plutôt cool non 😎 ?

Consolider le portefeuille boursier automatique dans le tableau de bord

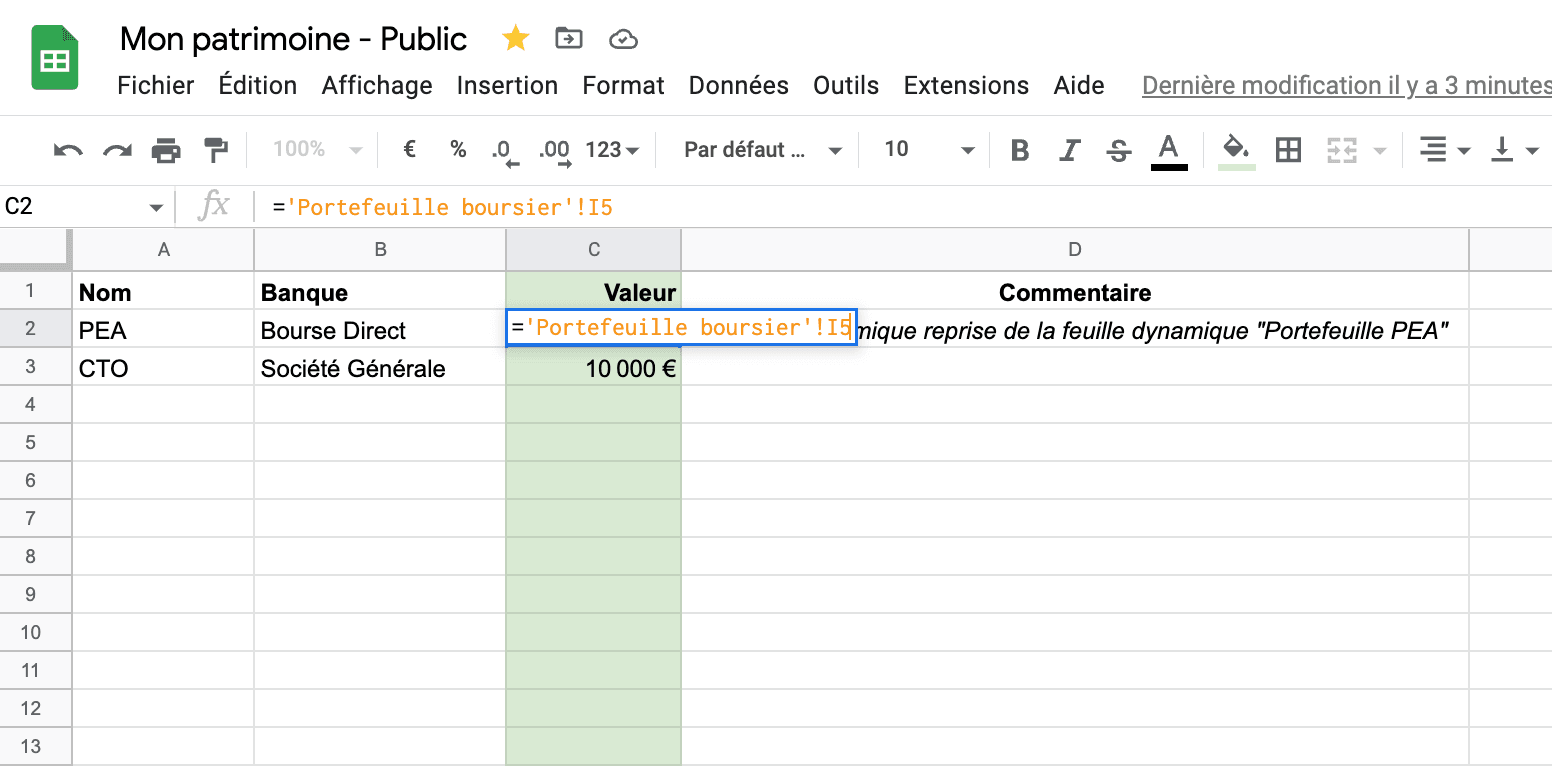

Pour faire apparaître vos placements boursiers dans l’onglet principal “Tableau de bord”, il suffit de mettre à jour l’onglet “Bourse” en y ajoutant autant de lignes que vous avez de portefeuilles boursiers.

Vous pouvez ensuite indiquer la valeur à jour de chaque portefeuille à la main, ou utiliser le résultat de l’onglet “Portefeuille boursier” qui donnera la valeur constamment à jour sans avoir à y toucher.

Pour utiliser le résultat automatique, il suffit d’indiquer une formule de reprise de la valeur totale de portefeuille qui est la cellule I5 (“Total aujourd’hui”) de l’onglet du portefeuille boursier. Si votre onglet se nomme “Portefeuille boursier” alors la formule à indiquer dans la cellule de la valeur du compte sera “='Portefeuille boursier'!I5”. Le première ligne d’exemple du fichier est déjà configurée de cette manière.

Voilà vous n’aurez plus rien à faire, la valeur de ce compte sera à toujours à jour à 20 minutes près.

Testez la performance de votre portefeuille

Une autre fonction intéressante du fichier se trouve cachée dans l’onglet “Test Perf portefeuille”.

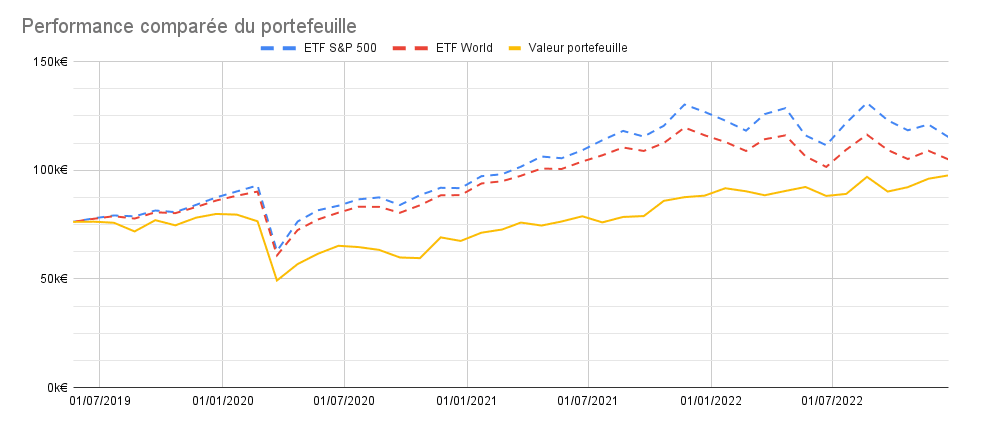

Elle vous permet de tester votre portefeuille de l’onglet “Portefeuille boursier” en le comparant aux performances passées de deux trackers ETFs assez appréciés des investisseurs que sont un ETF S&P 500 et un ETF World.

Voilà un exemple de résultat. En jaune on retrouve la performance qu'aurait fait notre portefeuille depuis 2019 comparée à un ETF S&P 500 en bleu et un ETF World en rouge.

Génial non ?

Seule limitation : les calculs ont besoin que toutes les actions du portefeuille aient une valeur pour remonter loin dans le temps. L'action dont Google n'a qu'un historique limité (ou qui a été créé récemment) va limiter l'analyse dans le temps à toutes les autres. L'action qui remonte le moins loin dans le temps fixera donc la date de départ du graphique (maximum 10 ans).

Pour les plus motivés d'entre vous (attention, c'est uniquement pour les experts Excel), la magie est calculée dans l'onglet “Calculs (!)”.

Suivi de votre patrimoine immobilier

Concernant les biens immobiliers que vous possédez, il faudra les indiquer dans l'onglet “Immobilier”. Les colonnes sont assez explicites. Vous pouvez obtenir la valeur estimée de votre bien assez facilement avec un simulateur en ligne comme celui de meilleursagents par exemple.

Si vous détenez de l'immobilier locatif, vous pouvez aussi aller encore plus loin pour étudier le détail des rendements, cashflow et taux de remplissage de vos biens avec notre solution de gestion locative en ligne.

Suivi des dettes (crédits et emprunts)

L'onglet “Dettes” vous permet d'indiquer les crédits en cours. Même chose, les colonnes sont assez explicites. Pour obtenir le capital restant dû, vous pouvez consulter le tableau d'amortissement de votre emprunt sur le site de votre banque ou sur les documents que la banque vous a fait parvenir par courrier.

Ce tableau va permettre de calculer votre passif et votre patrimoine net.

Suivi de vos crypto-monnaies

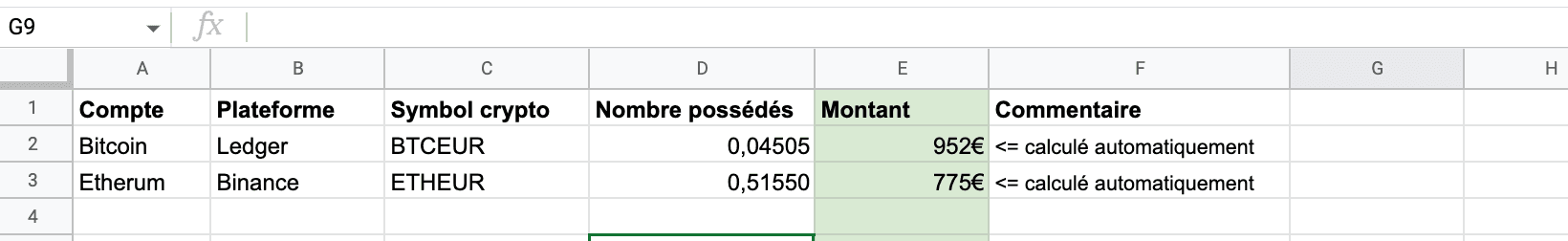

Vous pourrez également suivre la valeur de vos crypto-monnaies en temps réel.

Il suffit pour cela d'ouvrir l'onglet “Crypto” et d'indiquer sur chaque ligne votre compte crypto.

Particularité de cette feuille, vous n'avez pas besoin de remplir la colonne verte car elle est calculée automatiquement. Remplissez les autres colonnes, notamment le symbole de la crypto-monnaie et le nombre possédé.

Le montant sera calculé automatiquement.

Le symbole pour le Bitcoin est “BTCEUR” en euros et “ETHEUR” pour l'Etherum (déjà indiqués en exemples). Pour trouver les autres, rendez-vous sur Google Finance.